Préparation des impôts de travailleur autonome: Guide du débutant

TurboImpôt Canada

24 juillet, 2023 | 5 min. pour lire

Année d'imposition 2025

Faites vos impôts en toute confiance

Être son propre patron comporte de nombreux avantages. Vous avez la liberté de créer votre propre horaire de travail en fonction de la demande et il n’y a pas de limite aux revenus de votre entreprise.

Si vous travaillez à votre compte depuis un certain temps, si vous avez un nouveau boulot d’appoint ou si vous venez de faire le saut d’employé à travailleur autonome, votre situation fiscale est probablement unique.

Contrairement à un employé, vous devrez produire une déclaration de revenus à titre de travailleur autonome, comme l’exige l’Agence du revenu du Canada (ARC). Cela veut dire que vous devrez, en plus de produire les formulaires d’impôt d’usage, déclarer tous vos revenus et toutes vos dépenses de travailleur autonome.

À retenir

- Si vous offrez un produit ou un service avec l’intention de réaliser un profit, vous êtes considéré comme un travailleur autonome.

- Vous pouvez déduire les dépenses liées au travail autonome dans votre déclaration de revenus, à condition que celles-ci aient contribué à générer des revenus.

- La date limite pour produire les déclarations de revenus des travailleurs autonomes est le 16 juin 2025, mais tout impôt dû est exigible le 30 avril 2025.

Que signifie le statut de travailleur autonome?

Être un travailleur autonome signifie travailler à son compte. Ainsi, si vous êtes pigiste, propriétaire d’entreprise à domicile, consultant, ou si vous avez un travail d’appoint, il est probable que vous avez des revenus de travail autonome.

En termes fiscaux, d’après l’ARC, vous êtes un travailleur autonome si vous agissez à titre d’entrepreneur indépendant, de propriétaire unique ou d’associé dans une société de personnes et que vous offrez un service ou un produit dans le but de réaliser un profit. Généralement, les travailleurs autonomes sont classés en trois catégories :

- Entrepreneurs indépendants : À ce titre, vous fournissez à autrui un service précis sur une base contractuelle.

- Propriétaire unique : À ce titre, vous gérez vous-même votre entreprise qui n’est pas constituée en société.

- Société de personnes : Vos activités de travailleur autonome sont gérées par deux ou plusieurs parties.

Si vous n’êtes pas certain d’être un salarié ou un travailleur autonome, voici quelques points pour vous aider à vous y retrouver :

- Nature de la relation de travail

- Niveau de contrôle

- Propriété des outils et de l’équipement

- Possibilités de profit et risques de perte

Quelle est la différence entre le statut de travailleur autonome et celui d’employé aux fins de l’impôt?

Lorsque vous êtes un employé, vous recevez un feuillet T4 de votre employeur et les impôts sont déduits de chaque paie. Lorsque vous travaillez à votre compte, aucun employeur ne s’occupe de la déduction des impôts sur votre revenu. Vous devez donc effectuer vous-même des paiements d’impôt trimestriels estimatifs et vous pouvez déduire les dépenses d’entreprise liées à votre travail.

« L’ARC permet aux travailleurs autonomes de déclarer une foule de dépenses, dans la mesure où elles sont raisonnables et servent à générer des revenus », explique Ronald Watson, comptable agréé à Fort Erie (Ontario). « Les taux d’imposition des travailleurs autonomes sont les mêmes que ceux des employés. Mais avec une petite différence », ajoute M. Watson. « La personne qui possède sa propre entreprise a droit à plus de déductions que le salarié moyen. »

Souvenez-vous aussi que l’un n’empêche pas l’autre. Vous pouvez avoir travaillé à votre compte et avoir eu un employeur au cours de la même année d’imposition.

Comment puis-je calculer mes impôts de travailleur autonome?

En tant que travailleur autonome, vous devrez produire une déclaration de revenus faisant état de l’ensemble de vos revenus et dépenses. Alors, si tous vos revenus proviennent d’un travail autonome, ou si vous avez gagné un revenu d’un travail autonome ainsi qu’une rémunération d’un employeur, vous pouvez préparer une déclaration de revenus les réunissant.

Les impôts que vous payez sont basés sur les taux de l’impôt fédéral sur le revenu pour l’année, ainsi que sur les taux d’imposition de la province ou du territoire où vous résidez.

Il est important de faire le suivi de tous vos reçus et vos factures et de garder une trace de toutes vos dépenses d’entreprise. Vous pouvez ainsi maximiser vos économies d’impôt et peut-être réinvestir cet argent dans votre entreprise.

Quelles dépenses les travailleurs autonomes canadiens peuvent-ils déclarer?

Peu importe à combien s’élève le revenu que vous gagnez en tant que travailleur autonome, vous pouvez déduire vos dépenses d’entreprise. Selon M. Watson, « au moment de déduire des dépenses de vos revenus d’entreprise, beaucoup de possibilités s’offrent à vous. Tout ce que j’utilise pour réaliser un profit est potentiellement déductible. »

Que vous ayez un bureau à la maison ou que vous vous déplaciez pour rencontrer vos clients (en dehors des heures de bureau, évidemment), vous pourrez déclarer une partie des dépenses nécessaires qui vous ont aidé à gagner ce revenu.

Quel que soit le montant des dépenses, il importe de déclarer toutes les dépenses d’entreprise dans votre déclaration de revenus. En plus de réduire votre impôt à payer, cela permet également de brosser le portrait le plus fidèle de la santé globale de l’entreprise.

Parmi les dépenses les plus courantes des contribuables qui travaillent à leur compte, mentionnons les suivantes :

- Les frais d’exploitation de l’entreprise, ce qui comprend les frais de publicité, de livraison, d’expédition, les fournitures de bureau, les services de téléphonie cellulaire et d’Internet

- Les dépenses d’automobile, notamment l’essence, les réparations, l’entretien, l’assurance, les paiements de location et les frais d’immatriculation

- Les coûts de démarrage, ce qui comprend les stocks, la machinerie et l’équipement dont vous avez besoin pour commencer vos activités.

- Frais juridiques, comptables et autres honoraires professionnels semblables

- Les frais de déplacement, notamment les frais de transport en commun, d’hôtel et de participation aux conférences

Voici la liste complète des dépenses d’entreprise admissibles publiée par l’ARC.

Calculatrice gratuite d’impôt de travailleur autonome

Si vous êtes incertain quant aux dépenses à déduire, vous pouvez toujours recourir à notre calculatrice gratuite d’impôt de travailleur autonome, afin d’estimer vos dépenses et certaines déductions courantes dans votre secteur.

À quelle date l’impôt des travailleurs autonomes canadiens devient-il exigible en 2024?

C’est la deuxième année que j’utilise TurboImpôt en tant que travailleur autonome et le processus est étonnamment facile. Des experts ont répondu à toutes mes questions et j’ai produit ma déclaration beaucoup plus rapidement que prévu. À présent, les impôts ne sont plus aussi intimidants!

— TurboImpôt en direct Revue-conseils

Quels renseignements me faut-il pour produire ma déclaration de revenus de travailleur autonome?

Si vous faites vos premières armes dans le monde du travail autonome, la préparation de votre première déclaration de revenus peut sembler intimidante. Mais dites-vous une chose : si vous êtes capable de travailler à votre compte, la déclaration de revenus devrait se faire sans difficulté. L’essentiel, c’est de se préparer. Voyons maintenant ce qu’il vous faut pour préparer votre déclaration de revenus de travailleur autonome.

1. Renseignements personnels

- Vos nom, date de naissance et numéro d’assurance sociale et ceux de votre conjoint et de vos personnes à charge (le cas échéant)

- Vos feuillets et reçus liés à tout ce que vous déclareriez normalement en dehors de vos activités de travailleur autonome (p. ex. les feuillets T pour les placements ou les emplois « ordinaires », les cotisations au REER, les frais de déménagement, etc.)

2. Renseignements liés au travail autonome

- Le nom et l’adresse de votre « entreprise ». Si votre entreprise n’a pas de nom officiel, ce n’est pas grave. Utilisez vos nom et adresse comme nom d’entreprise.

- Le code d’activité économique correspondant à votre travail.

- Vos numéros de TPS/TVH, de société de personnes ou d’identification de l’entreprise. Si aucun de ceux-ci ne s’applique à votre situation, ne vous en faites pas : ils ne sont pas obligatoires pour produire une déclaration.

3. Revenu

- Cet aspect se passe d’explication, non? Le revenu tiré d’un travail autonome est le « revenu d’entreprise ». Rassemblez toutes vos factures, vos renseignements bancaires et tout renseignement du système utilisé pour effectuer le suivi de vos revenus, comme QuickBooks ou QuickBooks Travailleur autonome.

- Selon le type de travail autonome effectué, vos dépenses pourraient correspondre à quelques dollars ou à quelques milliers de dollars. Vous devrez réunir l’ensemble des reçus, factures à payer et relevés qui font état de vos dépenses déductibles d’impôt.

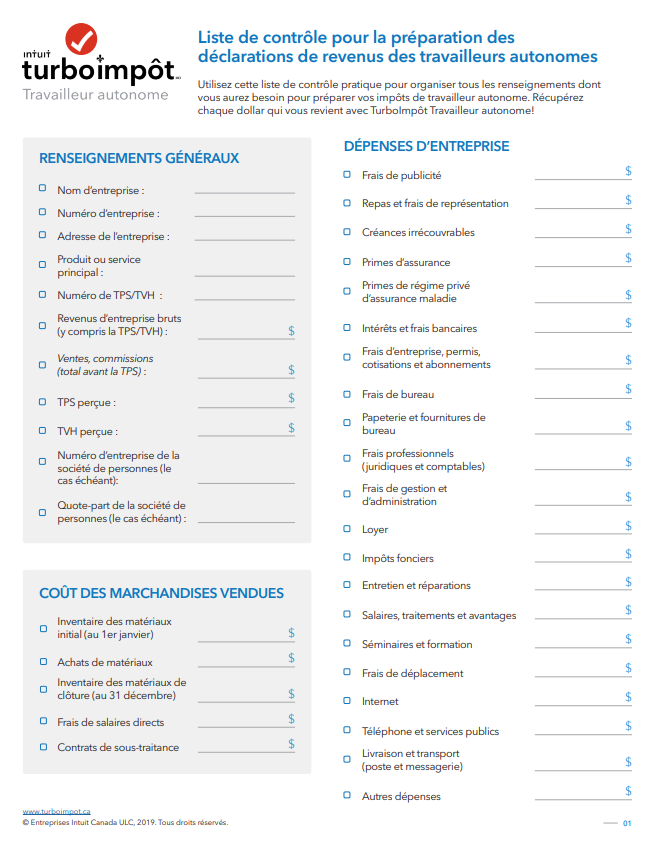

La seule liste de contrôle dont vous avez besoin pour l’impôt

Organisez-vous et faites vos impôts comme un pro. Cette liste de contrôle gratuite pour vos impôts de travailleur autonome vous indique tout ce dont vous avez besoin pour tirer le meilleur parti de votre déclaration de revenus de 2022.

Télécharger la liste de contrôle gratuite

TurboImpôt Canada

Que signifie le statut de travailleur autonome?

Comment puis-je calculer mes impôts de travailleur autonome?

Quelles dépenses les travailleurs autonomes canadiens peuvent-ils déclarer?

À quelle date l’impôt des travailleurs autonomes canadiens devient-il exigible en 2024?

Quels renseignements me faut-il pour produire ma déclaration de revenus de travailleur autonome?

Articles Liés

© 1997-2024 Entreprises Intuit ULC 2022. Tous droits réservés. Intuit, QuickBooks, QB, TurboImpôt, ProConnect et Mint sont des marques déposées d’Intuit, Inc. Les modalités, les fonctions, le soutien, les prix et les options de service peuvent changer sans préavis.

© Entreprises Intuit Canada ULC, 2024. Tous droits réservés.

Les opinions exprimées dans ce site sont destinées à fournir des renseignements financiers généraux au grand public et non à fournir des conseils personnalisés fiscaux, financiers, juridiques, professionnels, commerciaux ou autres. Avant d’entreprendre quoi que ce soit, vous devriez toujours demander l’avis d’un professionnel en ce qui a trait aux impôts, aux placements, aux lois et règlements ou à toute autre question professionnelle ou commerciale pouvant avoir une incidence sur vous ou votre entreprise.